HACIA UNA NUEVA RECESIÓN ESTADOUNIDENSE

(Y MUNDIAL)

Por Adán Salgado Andrade

En mi artículo “La ilusoria recuperación de la economía estadounidense” (consultarlo en Internet), menciono varios factores que demuestran la apariencia de la recuperación económica estadounidense. Uno de ellos, el principal, se refiere al hecho de que aquel país, así como sus habitantes, viven gracias a un endeudamiento que tiende a incrementarse día a día. Justamente el sector que evidenciaba la supuesta recuperación era la compra de casas a crédito, mediante las paraestatales crediticias Fannie Mae y Freddie Mac, empresas gubernamentales que se dedican a financiar bienes raíces mediante hipotecas (éstas pertenecen a la Office of Federal Housing Enterprise Oversight, OFHEO, dependencia gubernamental que “cuida” el buen manejo de los créditos hipotecarios), lo que ha creado una nueva burbuja financiera, más peligrosa aún que la que se dio durante el frenesí de las empresas .com, aquéllas estrellas de la economía virtual, tales como Pet.com Yahoo o America on line, varias de las cuales resultaron ser meros elefantes blancos. Y es que ahora se trata no de empresas computacionales, que vivan exclusivamente en el cyberesoacio, sino del sustento de la economía estadounidense: la compra de bienes raíces, sector que tradicionalmente mide la “fortaleza” de aquélla. Ya desde el 2005 comenzó a manifestarse una declinación tanto en la compra de casas, como de sus precios. En lugares tan demandados en bienes raíces como san Diego o Miami, en donde costosas residencias y lujosos condominios eran “arrebatados” por ávidos compradores casi en cuanto se ofrecían, por estos días están invirtiendo tal tendencia, ya que dichas propiedades se están “apilando” pues las ventas han bajado, lo que ha llevado también a la baja en sus precios. Y este debilitamiento en el consumo de propiedades apenas comienza, es decir, la enorme, débil burbuja está por estallar. La frenética compra de casas ocasionó una ficticia alza de un 29% en los precios, es decir, muchos compraron casas sobrevaluadas que, a la hora de vender, para su desgracia, no están resultando el “gran negocio” que siempre suponen los bienes raíces, pues están perdiendo de cientos a miles de dólares en las operaciones (de manera similar, comenzó en Japón, en 1997, con bienes raíces inflados, la actual debacle económica, de la que no termina aún de salir). Incluso los corredores de propiedades se quejan del alentamiento en sus ventas y la disminución de sus, otrora, jugosas ganancias. De hecho, una obligada baja en los precios del 35%, señalan varios analistas, tendrá que ocurrir tarde o temprano para que se emparejen con el Indice de los Precios al Consumidor estadounidense. Por ahí comenzará el nuevo colapso económico de Estados Unidos. Y también, quienes de inmediato están perdiendo dinero, son las empresas hipotecarias que se agarraron de la burbuja para ganar el “big money”. En noviembre pasado las solicitudes de préstamos hipotecarios descendieron a los niveles del mismo mes para el 2004, de acuerdo con la Asociación de Banqueros Hipotecarios (Mortgage Bankers Assn., MBA), la cual, además, vaticina una baja de 18.6% para 2006, o sea, un descenso de las compras de casas de casi 20%. Esa cantidad, para un sector que se había jactado de prestar ¡nada menos que tres billones de dólares anuales ($3,000,000,000,000) en hipotecas para las compras de casas!, ascendería aproximadamente a unos seiscientos mil millones de dólares ($600,000,000,000, un 85% del PIB mexicano del 2005), una cantidad que, en la realidad, significará una brutal reducción, por su negativo efecto multiplicador, en la economía estadounidense. Varias de tales empresas hipotecarias están cerrando oficinas y despidiendo a empleados o, de plano, muchas quebraron y están siendo adquiridas por otras que, debido a su tamaño o porque se dedican a otras actividades, pueden resistir un poco más la disminución de sus negocios. Y es que muchas de tales empresas aprovecharon que el rendimiento de los bonos del Tesoro estadounidense se mantuvo bajo hasta hace poco, lo que significaba que los préstamos bancarios a largo plazo cobraban intereses bajos también. Así, el negocio consistía en pedir prestado con intereses bajos a largo plazo y represtar el dinero obtenido a corto plazo, pero con intereses más altos, otra de las tendencias debilitadoras de la economía estadounidense, como veremos.

La baja en las ventas de casas y su consecuente baja en los precios, llevará, como ya dije, por sus importantes efectos multiplicadores negativos, a una baja generalizada del consumo de otros bienes, pues los propietarios reducirán sus adquisiciones, debido a dos motivos. Por un lado, el que sus casas valgan menos cada día, implicará una caída generalizada de la confianza en que las cosas “marchan bien”. De hecho, los sondeos muestran que el Indice de Confianza del Consumidor está comenzando a declinar respecto al inicio del 2005. Esta situación automáticamente reduce el consumo, pues la gente se abstiene de comprar y tiende más a ahorrar, los que pueden, claro, o a pagar sus créditos pendientes (como señalé en “La ilusoria recuperación de la economía estadounidense”, cada familia de ese país debe más de $76,000 dólares en promedio). Por otro lado, está el consumo que algunos hacen al hipotecar sus propiedades, pero al devaluarse éstas por los factores citados, los préstamos obtenidos serán menores a sus expectativas. Por tanto, habrá menos dinero para gastar, lo que desalentará las compras, sobre todo, de artículos suntuarios, tales como otras casas (es una tendencia generalizada entre ciertos sectores clasemedieros de allá a hipotecar la actual propiedad para adquirir otra, pues el poseer dos o más casas es sinónimo de seguridad). Así, la reducción en el consumo conducirá irremediablemente a una situación deflacionaria, es decir, los precios de todo se irán reduciendo y, en consecuencia, también disminuirá la ganancia esperada. De ahí que la Reserva Federal, con el fin de contrarrestar tal tendencia, haya decidido desde al año antepasado subir las tasas de interés bancarias, que actualmente son de alrededor del 4.25% anual, para favorecer a las inversiones especulativas. Así, si a una empresa no le está yendo bien en lo que vende, digamos, lavadoras, por la disminución de precios, puede invertir algo de su capital en un banco en donde, pase lo que pase, al menos por ahora, se le garantizará un mínimo rendimiento. Pero dicha tendencia acarrea sus propios males. Como mencioné antes, muchos negociantes, como los prestamistas hipotecarios, hasta hace poco obtenían sus utilidades pidiendo prestado dinero a corto plazo con una taza de interés baja, digamos del 1%, como hasta hace un par de años la Reserva Federal había fijado (este bajísimo valor, lo justificó la Reserva Federal en el sentido de que alentaba la actividad económica, siendo que en realidad casi exclusivamente benefició a los especuladores). El dinero obtenido lo prestaban en forma de hipotecas a los compradores de casas, fijándolos como préstamos a largo plazo, cargándoles un interés que era el fijado por los bonos del tesoro estadounidense a diez años, el cual actualmente ronda el 4.37%. Como puede observarse, así las cosas, sí era buen negocio pedir prestado barato y prestar caro. Supongamos que la empresa hipotecaria pedía $100,000 dólares a corto plazo con el interés del 1% y lo prestaba a un comprador de una casa de $120,000 dólares, de los cuales, éste daba un enganche de $20,000 dólares y el resto era el préstamo obtenido, el cual se le hacía, supongamos que a diez años, a una tasa del 4.37%. Así, durante el tiempo que durara el préstamo para la empresa, digamos un año, ésta tendría que pagar $1000 dólares de intereses, pero obtendría de la hipoteca ¡$4370 dólares!, o sea, una diferencia de $3370 dólares, bastante buenos, sobre todo considerando que es una actividad especulativa, es decir, parasitaria, pues no hay producción de nada, sólo se represta el dinero. Si pagara al año el préstamo, dicha empresa habría obtenido una ganancia de $40,440 dólares, así que realmente estaría reintegrando $59560 dólares de los cien mil originales. Pero ahora que la Reserva Federal ha establecido la tasa a corto plazo en 4.25%, la diferencia es de apenas 0.12%, es decir, ni un punto porcentual de diferencia. Con el mismo ejemplo de la empresa hipotecaria que pidiera $100,000 dólares, sólo obtendría a su favor $120 míseros dólares mensuales, no “big money”. Los rendimientos que dan la tasa a corto plazo y la de largo plazo se representan en una curva econométrica llamada “curva de los rendimientos”, la que normalmente se dirige hacia arriba con el transcurso de los años al ir aumentando las utilidades obtenidas. Pero cuando la tasa de corto plazo es similar o se iguala a la de largo plazo, se origina un “aplanamiento” de la curva e, incluso, una inversión hacia abajo con el transcurrir de los años. Justamente eso es lo que está sucediendo actualmente, lo que ha puesto nerviosísimos a la mayoría de los inversionistas y funcionarios encargados de la actividad económica estadounidense, pues precisamente las pasadas recesiones han sido precedidas por una curva de rendimientos invertida. Claro que muchos le restan importancia a este negativo hecho, diciendo que la “ventaja” actual es que el gobierno ya no restringe la tasa de interés que los bancos privados pueden dar a sus inversionistas, como diciendo que la gente puede optar por sacar su dinero de los bonos e invertirlo en esos bancos o en las empresas bursátiles (las casas de bolsa, pues). Pero de nueva cuenta se cae en el craso error de creer que los bancos o las casas de bolsa generan por sí mismos los rendimientos que otorgan a sus inversionistas, siendo que éstos dependen del conjunto de la actividad económica, es decir que haya producción y consumo, lo cual, como señalé, está tendiendo a bajar. Y las cosas distan de estar bien si, además de lo que ya expuse, centramos nuestra atención en los problemas económicos que están teniendo las Tres grandes de la industria automotriz estadounidense (Ford Motor Company, Daimler-Chrysler y General Motors). De hecho, la venta de autos, es el segundo rubro en importancia económica en Estados Unidos, después de la venta de casas. Tales problemas se explican, ante todo, como todos los problemas de las crisis capitalistas, por una excesiva sobreproducción ante un declinante consumo, agravada, además, por la competencia de los vehículos asiáticos y europeos. Y no sólo dejarán de vender millones de autos aquéllas tres empresas, sino que la baja en el consumo acelerará el proceso deflacionario al que me referí, forzándolas a bajar sus precios. No creo que pase mucho tiempo antes de que se acojan al rescate gubernamental que la “Ley de quiebras” concede.

Un indicador más de que la actividad económica está comenzando a declinar, lo constituye el comportamiento de las empresas cuyas actividades son consideradas nuevas, tales como aquéllas que se desarrollan que tiene que ver con computadoras e informática o se desarrollan en el espacio virtual, muy importante, pues se les considera las blue chips, las estrellas de lo que alguna vez el jubilado de la Reserva Federal, Alan Greenspan, dio en llamar la “nueva economía”. En este sentido, el golpe más duro lo constituyó el buscador Google, el cual perdió ¡$10,800 millones de dólares de valor el pasado 28 de febrero!, ante los atónitos ojos de los inversionistas que no podían dar crédito a una baja tan brutal, a pesar de la diversificación de sus negocios (ahora, Google ofrece hasta libros electrónicos, que podrán ser descargados mediante el pago de una módica cuota, tipo à la ipod descargando melodías), lo cual significó también una escandalosa baja de sus acciones, que apenas si recuperaron un punto porcentual, luego de que llegaron a valer más de $400 dólares el año pasado. Algo que, supuestamente, se quiso adjudicar a la cultura rebelde de sus fundadores, Larry Page y Sergey Brin, reacios a aplicar las reglas de “Wall Street”, pero nada pueden hacer aquéllos dos contra la nueva desaceleración económica (según la definen los economistas orgánicos) que se está generando en su país. Igualmente, las empresas IBM y Yahoo sufrieron pérdidas en sus actividades y no pudieron ofrecer a sus ávidos accionistas las ganancias prometidas; IBM sólo subió tres miserables centavos las cotizaciones de sus acciones, en tanto que Yahoo, peor, apenas un centavo. Combinadamente, ambas empresas bajaron en sus cotizaciones 10%, debido a los magros aumentos. Incluso en Japón ya se siente el alentamiento económico en empresas similares, pues el portal virtual Livedoor, relacionado con cuestiones financieras en línea, debió cerrar, ya que además de malos negocios, resultó que sus managers habían cometido infinidad de fraudes con sus clientes. Quizá por eso sea que los famosos capitalistas aventureros (venture capitalists) ya no vean como opción para invertir o, al menos, limiten sus inversiones, en empresas relacionadas con la tecnología del Internet, pues ya no rinden los frutos esperados. Más bien, están regresando sus capitales a empresas agroindustriales e, incluso, energéticas, pues consideran que ahí está el futuro. (En una futura entrega, desarrollaré la cuestión de las energías alternativas al petróleo, como las llamadas biogasolinas, como el metanol o el biodiesel, que podrían ser los siguientes paradigmas económicos para los inversionistas ávidos de ganancias fáciles y rápidas).

Quizá la excesiva confianza de algunos inversionistas, a pesar de la curva negativa de los rendimientos a la que me referí arriba, consista en que varios de los bancos estadounidenses poseen muy fuertes inversiones en otros países, muchas de las cuales están en forma de los llamados derivativos. Estos derivativos (derivatives en inglés), son instrumentos financieros altamente especulativos, que aunque pueden rendir altísimos intereses, de más del 50% a veces, resultan bastante volátiles y han ocasionado varias quiebras de instituciones bancarias y financieras, como la del banco inglés Barings Bank, quien perdió $1,000 millones de dólares en 1995 cuando uno de sus ejecutivos, Nick Leeson, fue colocando en el transcurso de algunos meses varios millones de libras en esos instrumentos, lo cual ocasionó la quiebra del banco. Pues bien, se calcula que hay unos ¡veintiún billones ($21,000,000,000,000) de dólares en tales instrumentos flotando por el mundo! Y el sistema financiero está tan globalizado, es decir, entrelazado, que una mínima falla lo colapsaría todo en cuestión de días u horas.

De todos modos, acorde con lo dicho, ya varios analistas financieros en Estados Unidos están previendo una baja accionaria a mediados del 2006. Uno de ellos, el confiable señor Ralph Acampora, de Knight Capital Group, señala que “a mediados del 2006 el Dow (el Dow Jones es el índice de referencia financiero en Wall Street), sufrirá una fuerte declinación en su valor de hasta un 20%”. Basa sus predicciones en que ya han transcurrido 39 meses continuos de “prosperidad” en el mercado accionario (lo que se conoce allá como Bull Market) y es algo que no puede seguir ininterrumpidamente. Según Acampora, se está entrando en la fase “moderada”, (el llamado Bear Market), cuando los rendimientos accionarios comienzan a perder “dinamismo”, lo cual evidencia, claramente, una desaceleración económica. Vaya, por lo menos algunos sí reconocen que se está gestando una nueva crisis aunque, según ellos, no podrían precisar exactamente a qué se debe. Y como explicación adicional, además de la mencionada prosperidad de los 39 meses que no puede seguir, Acampora aduce el efecto “segundo año presidencial”, fenómeno político según el cual, durante el segundo año del presidente en turno comienza a haber una disminución de la actividad económica, tanto porque las “ofertas políticas” no se cumplen, como porque la popularidad presidencial comienza a decaer. Y en el caso de Bush, ¡vaya que sí está sucediendo!, pues sus índices de popularidad actualmente están entre los más bajos: sólo 36% de los estadounidenses aprueban todo lo que está haciendo. La mayoría coincide, entre otras cosas, en que Iraq nunca debió haberse invadido, que la Seguridad Social está deteriorándose (más signos, pues, de la crisis en gestación) y que las políticas económicas de la Casa Blanca no están funcionando… en fin, parece que hasta en el sentir popular también se avizora que algo anda mal… Y por si fuera poco todo lo expuesto, el encarecimiento del petróleo es un factor adicional a los problemas económicos que se están incubando, pues los $60 dólares que en promedio cuesta un barril de petróleo constituyen una fuerte presión en los gastos tanto de la gente (gasolina y gas más caros, en consecuencia, generación eléctrica), como de las empresas (los gastos de producción y transportación se incrementan, encareciendo el producto final, haciéndolo menos competitivo). Pero claro que para compañías como ExxonMobil, el “gigante petrolero estadounidense”, ese alto precio le ha “caído de perlas”, pues sus ganancias han subido más del 60% desde el año pasado…

Y, nuevamente, hay que enfatizar que la crisis estadounidense constituye una potencial causa de ese desajuste mundial, ya que la caída económica de Estados Unidos llevará a una caída mundial. Así pues, bajo esas nada halagüeñas circunstancias, no veo por qué todavía haya un empecinado optimismo de algunos inversionistas y hombres de negocios estadounidenses de minimizar los problemas citados.

Efecto arrastre sobre China e India

Como señalé, la crisis estadounidense no es un fenómeno económico que se circunscriba exclusivamente a ese país, cuya actividad económica anual, arriba de los once billones y medio de dólares ($11,500,000,000,000), representa poco menos de un tercio de los aproximadamente treinta y ocho billones de dólares ($38,000,000,000,000) a que asciende la actividad económica mundial, así que cualquier análisis que deje de lado esa enorme influencia no estará considerando un factor clave del origen de nuestras recurrentes crisis económicas. El PIB de la Unión Europea en conjunto, es del orden de 8 billones de dólares ($8,000,000,000,000), es decir, un 70% del estadounidense, pero formado por varios países, cada uno con sus particulares problemas económicos que, al fin y al cabo, terminan por ligarse a los estadounidenses, dado que la gran mayoría dirigen sus exportaciones hacia aquel país. Por ejemplo, las ventas de autos alemanes, sobre todo de lujo, han bajado porque están dejando de venderse en Estados Unidos, su mercado más importante. Lo mismo sucede con empresas japonesas como Honda, cuyos autos sufren los embates de marcas asiáticas más baratas también dentro de los Estados Unidos. Y no se trata de ensalzar el papel de EUA en el mundo, pero sigue siendo el centro capitalista mundial, tanto por el peso de sus casi 300 millones de habitantes fuertemente consumidores, como por las actividades de sus transnacionales, varias de las cuales siguen viendo como el más importante mercado de sus productos al estadounidense.

Por ello, me parece un error el que varios analistas sobrevaloren el papel de China y de India, especialmente, y su aparente influencia mundial, sin tomar en cuenta que dichos países realizan la mayor parte de sus actividades y su crecimiento económico gracias a la economía estadounidense. Para comenzar, el PIB combinado de los dos países el año pasado ascendió aproximadamente a poco más de 2.1 billones de dólares ($2,100,000,000,000), es decir, apenas un 5.5% de la actividad mundial que, en mi opinión, no es precisamente relevante con el 30% estadounidense. Pero si seguimos ateniéndonos a las cifras, el promedio per capita (es decir, el PIB dividido entre el total de habitantes, índice que detesto por su poca representatividad, pero que ahora empleo para efectos únicamente ilustrativos) de aquéllos es bajo, incluso comparándolos con países latinoamericanos como Argentina o México, mayoritariamente pobres, cuyos índices per capita son de $3786 y de $5870 dólares por cada habitante respectivamente. Para China, el índice es de $1120 y para India de $593 dólares. Claro que este índice no representa la realidad, en el sentido de que casi 900 millones de chinos y 800 millones de hindúes son de la población en el mundo que sobrevive con un dólar al día, que es la realidad económica en la que baso lo que sigue de mi análisis.

Como ya dije, no es correcto, desde mi punto de vista, tomar indicadores macroeconómicos que nada demuestran y, al contrario, sólo magnifican supuestos crecimientos que, en realidad, únicamente benefician a las empresas que están haciendo grandes negocios dentro de esos países. Comenzaré con el caso chino. Esa nación asiática tan loada últimamente por su “asombroso crecimiento económico” basa su modelo en la fabricación baratísima de manufacturas, de las cuales un 60% se deben a filiales extranjeras, la mayoría estadounidenses, las que han aprovechado con creces tanto las materias primas baratas con que el gobierno las surte, así como los fuertes incentivos fiscales que permiten, incluso, que los dos primeros años no paguen impuestos y que los siguientes dos, sólo paguen la mitad del 33% que se cobra en China como impuesto sobre la renta. El factor más importante lo representan los 255 millones de trabajadores chinos que cobran menos de tres dólares diarios por su trabajo, de medianamente calificado a meramente repetitivo, gracias a los procesos fordistas (los de armado en serie) que se han implantado. Así pues, los factores anteriores, combinados, han hecho de China un paraíso fiscal e industrial, gracias al cual, las crisis capitalistas de los últimos tiempos han podido paliarse o disminuir en algo su intensidad. Con el volumen de sus exportaciones, se pretende demostrar su fuerza económica, como las del 2005, que ascendieron a $342,000 millones de dólares, pero si se consideran sus importaciones, las que montaron $302,700 millones de dólares, obtenemos que efectivamente ingresaron al país sólo $39,300 millones de dólares, debido, como dije, a que la mayor parte de lo vendido por China son reexportaciones de los productos que las maquiladoras extranjeras “importan” porque los requieren para su producción, las que maquilan allá sus productos con sus capitales, su maquinaria e insumos que aún no sea posible fabricar en China. Se resaltan también sus enormes reservas de divisas foráneas, principalmente en dólares, las que ascienden a alrededor de $711,000 millones, pero esto sólo evidencia la intrincada relación económica existente entre China y los Estados Unidos. Agréguese a esto que China posee más de $150,000 millones de dólares en bonos del tesoro estadounidense y es evidente que China está embebida hasta los huesos con EU. Tan entrelazadas están ambas economías, que el gobierno chino se jacta de haberle ahorrado a los consumidores estadounidenses, gracias a la maquila que hacen allá empresas extranjeras, sobre todo norteamericanas, $600,000 millones de dólares desde hace 10 años. “Tan solo en 2004, se les ahorraron a los estadounidenses en sus consumos de artículos electrónicos y otras comodidades $100,000 millones de dólares” (Ministerio de gobierno de economía chino). Esta mutua dependencia sólo demuestra que la consecuencia inmediata será, como dije arriba, que si caen los Estados Unidos, inevitablemente caerá China.

Volviendo a los trabajadores chinos, su supuesta “docilidad” y, en general, del resto de la población, campesinos pobres la mayoría, no se da de manera voluntaria, sino que responde al estado represivo que siempre ha mantenido China. Recuérdese, por ejemplo, a qué costo de vidas y violencia oficial se hizo la llamada “revolución cultural” de los sesentas, durante los últimos años del maoísmo, cuando, irónicamente, el Partido Comunista Chino, buscó deshacerse de las “perniciosas” influencias occidentales. Y desde entonces, la represión, sobre todo hacia los disidentes políticos siempre ha existido. El 4 de junio de 1989 tuvo lugar la matanza de Tiananmen, cuando miles de manifestantes exigieron una democratización al estilo de lo que Mijail Gorbachov, el último dirigente soviético, estaba haciendo en la URSS (la llamada Perestroika), durante la cual se calcula que fueron asesinadas por el ejército y sus tanques más de 400 personas. Por aquel tiempo, China aún se consideraba “comunista”, lo que, de acuerdo a los principios teóricos marxistas, que establecen el debilitamiento y supresión del Estado, nunca se dio. Más bien, siguió el modelo económico soviético de “planificación central” adoptado de los años cincuenta en que China y la URSS fueron grandes aliados en la búsqueda por establecer el comunismo mundial. En años recientes, en el 2002, se “adoptó” el modelo “socialista” en China, a decir de sus dirigentes, precisando que desde entonces se “establecía un modelo socialista de producción”. Y lo que ha pasado a ser “socialismo”, no es más que una peligrosa mezcla entre liberalismo económico y represión política. Aunque el Estado chino aún conserva varias empresas públicas que ascienden al 56% del total aproximadamente, cada vez más tales empresas se han ido privatizando, siguiendo de alguna forma el modelo que el FMI impuso desde mediados de los ochentas en el mundo subdesarrollado, según el cual, el Estado sólo debía vigilar la actividad económica y no intervenir en ella. Pero las empresas chinas que se privatizan son solamente las que resultan más rentables y que puedan ofrecer productos exportables. Sin embargo, la gran mayoría son industrias anticuadas, obsoletas, muy contaminantes, cuyo sostenimiento por parte del gobierno se debe más al deseo de conservar los empleos de los obreros que trabajan allí, más importantes éstos que los campesinos, con tal de mantenerlos tranquilos y evitar, así, protestas y estallidos sociales. Son tan ineficientes y desfasadas la mayor parte de las empresas estatales, desde el punto de vista de la eficiente empresa occidental, que los bancos chinos, todos pertenecientes al gobierno, destinan alrededor del 30% del PIB anual, unos $400,000 millones de dólares, en “préstamos malos” hacia esas industrias con tal de “rescatarlas”, dinero que, de todos modos, nunca pagarán, por ser estatales. Pero eso lo hace el gobierno no porque efectivamente se preocupe de mantener los empleos de los trabajadores de tales industrias, sino que es uno de tantos precios que debe pagar, con tal de mantener la forzada “estabilidad social”. Esto, entre otras cosas, cobija al otro gran pilar que sostiene a China: la fuerte corrupción que se da a todos los niveles de empleados y funcionarios gubernamentales, sin los cuales el sistema se colapsaría. La burocracia china constituye todo un enramado social que vigila tanto a la disidencia política con sus labores de espionaje, además de ser la que legitima a las actividades económicas gubernamentales. Muchos funcionarios locales ganan puntos para ascensos en sus cargos si ordenan la construcción de portentosas obras urbanas, como grandes y lujosos edificios, funcionales malls comerciales, amplísimas autopistas, modernos parques industriales… con tal de que se refleje hacia el mundo que China efectivamente está teniendo un boom económico y tecnológico. Esto se acompaña de la occidentalización china disfrutada por los reducidos sectores urbanos que efectivamente están gozando de dicho boom: franquicias estadounidenses de fast food (KFC, McDonald’s, Burger King, Pizza Hut…), espectaculares de Cocacola y Pepsicola, zonas residenciales, autos de lujo como Mercedes o BMW’s, junto con potentes SUV’s (enormes vehículos utilitarios, símbolos del american muscle vehicular), como Hummers o Land Rovers, circulando por las calles… lo que en su momento histórico se hizo con Japón (se evita, por supuesto, enseñar las empobrecidas zonas rurales, del tipo de la mostrada en la excelente película china “Ni uno menos”, en donde se ve cómo las escuelas rurales ni a gises llegan). Evidentemente, los contratos para tales, millonarias obras, se otorgan mediante cohecho y “gratificaciones” a los funcionarios encargados de esas actividades, lo que, de entrada, incentiva la corrupción. Por ejemplo, en el 2004 fueron acusados de ser corruptas aproximadamente 171,000 personas, pero sólo se consignó a penas carcelarias o, incluso, a muerte (en China está vigente y se sigue empleando la pena capital) a 4900. El mínimo de sentencias se explica, como dije, porque los empleados corruptos son parte vital de la estabilidad social china. Otro caso de los alcances de este “necesario mal” son las empresas públicas que se privatizan. Muchas de ellas son adquiridas nada menos que por los gerentes que se encargaban de administrarlas durante su condición, justamente, de compañías gubernamentales, quienes las llevan a estados tan supuestamente “lamentables” que las adquieren a precio de ganga, luego de lo cual, las modernizan y las hacen rentables. Se trata, como dije, sólo de las empresas que pudieran, efectivamente, ser operadas capitalistamente, es decir, que rindan una ganancia durante su operación privada, pues hay sectores que no constituyen ningún interés, ni para los empresarios chinos, ni para los extranjeros. Actualmente existen 11 ramas industriales, dependientes del gobierno, obsoletas o que exceden su producción más allá de lo que verdaderamente se requiere. Por ejemplo, la producción de acero a nivel nacional, tiene un excedente de 116 millones de toneladas de acero, un 30% más de lo necesario, esto, porque, justamente, China ya está experimentando la disminución de la demanda mundial. Todo ese acero está esperando a ser vendido, mientras se sigue acumulando, pues se continúa produciendo, con tal que los trabajadores no pierdan su fuente de trabajo, a pesar de la disminución de la demanda de tal material. Esta es una actitud hipócrita del gobierno, pues por un lado pretende preocuparse del bienestar de los trabajadores, pero por otro lado, reprime cualquier cuestionamiento o intento de grupos disidentes a mejorar su actuar. Ese, llamémosle, paternalismo obrero, sólo beneficia a un reducido sector de la población, si tomamos en cuenta la totalidad de grupos marginados del “progreso y la modernidad”, pues mientras se calcula que hay más de 800 millones de campesinos chinos existiendo en condiciones de sobrevivencia, los obreros que emplea el gobierno son alrededor de 85 millones, poco más de la décima parte de aquéllos, así que estamos ante una situación de desigualdad creciente y uno de los tantos talones de Aquiles que se están gestando en China como detonantes de futuros estallidos sociales. Y como el gobierno prefiere los rescates industriales, ha disminuido el dinero destinado a otros rubros. Por ejemplo, en la educación, con respecto a los años noventas, ha disminuido su participación en un 20%, prefiriendo que una buena parte la impartan instituciones privadas, chinas o extranjeras, sobre todo estadounidenses, que aplican modelos de administración empresarial de acuerdo a los mejores estilos occidentales de eficientismo industrial. Son buscadísimos por los estudiantes chinos, con posibilidades de hacerlo, los MBA’s (Master in Bussiness Administration, es decir, se trata de carreras administrativas) que imparten escuelas chinas asociadas con estadounidenses o filiales de éstas, tales como la “Technology’s Sloan School of Managment”, que opera el Massachusetts Institute of Technology, o la Saint Louis’ School of Business, dependiente de la Universidad de Washington, en donde aparte de la obligada enseñanza técnica a la par de los estándares de Estados Unidos (repito, porque las empresas estadounidenses son las que mayores actividades exportadoras desarrollan en China. Tan sólo 15% de las importaciones chinas a EU las realiza Wal-Mart), la enseñanza del inglés como segundo idioma es imprescindible, pues esos estudiantes tienen como cometido trabajar en una empresa extranjera que les pague un buen salario. Y si esa situación deja mucho que desear de parte del gobierno, compáresele con el medio rural, en donde aquél aporta solamente el 1% de lo requerido en las escuelas rurales, de las cuales un 78% del presupuesto necesario se completa con los impuestos recabados entre los mismos, pobres campesinos. En cuanto a salud, otro importante rubro que mide el interés de un gobierno en su gente, sólo 15% de los requerimientos de hospitales y medicinas los aporta aquél, y nada más en lugares estratégica y políticamente importantes, como las ciudades industriales, dejando el resto a costosos servicios médicos privados que sólo los pocos chinos de los medios urbanos privilegiados pueden costear. Importan tan poco los campesinos en China, que cuando se requiere expropiar sus tierras para construir un nuevo parque industrial o, peor, una hidroeléctrica, en el mejor de los casos, se les paga 5% de su valor, en tanto que el expropiador se queda con el 60% y el gobierno con el resto. Y bien, todo ese sistema de desigualdades e injusticias son posibles, como dije, sólo por el represivo sistema que se vive en China, que censura desde la oposición política, pasando por las crisis ecológicas o sanitarias (pretendió el gobierno ocultar la epidemia de la gripe aviar desatada en el 2004), hasta las manifestaciones culturales críticas (el cine, por ejemplo, sigue fuertemente regulado y censurado). Controla, inclusive, al Internet, esa moderna puerta comunicativa para millones de habitantes en el mundo. Tiene destacados un total de 30,000 técnicos informáticos que se jactan de que la gente sólo puede acceder a las páginas que el gobierno les permite. Por ejemplo, la empresa Google, el más importante buscador de la llamada Web, que firmó hace unos meses contratos para operar redes del Internet allá, debió acogerse a las restricciones que el gobierno le impuso en el contenido que se ofrecería, a pesar de sus libres principios de comunicación. Ofrezco el siguiente testimonio de un ciudadano chino, Wozy Yin, como muestra de la represión, quien gracias a los llamados blogs, ha logrado que el mundo conozca algo de la represión a que el gobierno tiene sometida a su gente: “Como ciudadano chino, me di cuenta de que el blogueo podría permitir a los individuos como yo combatir a nuestro represivo régimen. Por supuesto que las autoridades llegaron a la misma conclusión y han estado haciendo sus mejores esfuerzos con tal de censurarnos. El gobierno tiene encerrados actualmente a más de 40 periodistas en prisión y es sólo cuestión de tiempo para que el primer blogueador se les una. Quizá sea yo. He estado blogueando desde el pasado enero del 2005, criticando el despotismo, la corrupción, el ultranacionalismo y a los medios de difusión gubernamentales, los cuales diseminan manipuladora propaganda oficial que intentan mostrar como noticias. Yo he colocado más de 150 blogs, muchos de ellos extensos ensayos, en los cuales discuto que China nunca será un país libre a menos que gente como yo se arriesgue a perder su libertad. Es tan exagerado el control, que, por ejemplo, hace poco que murió Zhao Ziyang, quien fuera uno de los héroes que se opusieron al gobierno durante la masacre de Tiananmen, a quien le dediqué unos pensamientos, de inmediato el gobierno los “borró” de la red. También recordé al doctor Jiang Yanyong, quien tuvo el valor de revelar al mundo la crisis de la epidemia aviar, que el gobierno trató de ocultar. Y sólo así, jugando al gato y al ratón, es que hemos logrado los bloguers dar a conocer lo que verdaderamente sucede en China”. Hasta aquí esta dramática cita.

Pues bien, tanto control y desigualdades sociales, han originado un sistema profundamente desequilibrado, en el cual, el ¡70% de la riqueza lo posee el 1% más privilegiado de la población!, o sea, unos 13 millones, de los aproximadamente 1300 millones de chinos, entre los que están los funcionarios públicos, los dueños de las empresas y el resto de la privilegiada clase que pertenece al Partido Comunista Chino… son los que gozan de la aclamada opulencia, como señalé antes. ¿Ese es, entonces, el tan alabado socialismo chino? Por otro lado, se hace hincapié en el “acelerado” desarrollo tecnológico chino. En cuanto a esto, aunque sí hay algunos avances en ciertos campos (por ejemplo, su programa espacial, aunque también suena nostálgico, como a los lanzamientos orbitales de los sesentas de EU y la URSS), en general, el nivel tecnológico de China ha consistido en imitar y apropiar tecnologías existentes (lo que en su momento hicieron los japoneses). Por ejemplo, por citar un caso, empresas chinas fabricantes de teléfonos celulares no partieron de cero en su hechura y diseño, sino que fueron producto de la imitación al aprender la tecnología de filiales de empresas extranjeras que, como dije, se fueron allí a fabricar, aprovechando la mano de obra y los recursos baratos, así como los privilegiados incentivos fiscales (como Motorola, por citar una), pero una vez que esas maquiladoras aprendieron la tecnología, estuvieron en condiciones de desligarse de la empresa madre y se aplicaron a fabricar celulares por su cuenta e, incluso, a mejorarlos. Ya he señalado en otro artículo (El outsourcing en R&D, disponible en Internet) que tal facilidad de aprendizaje e innovación industrial se debe principalmente a una generalización tecnológica, gracias a la cual, hasta los países subdesarrollados pueden diseñar ciertos productos. Esto es obra del intensivo y extensivo uso de la computación en todo (hasta en la guerra. Ver mi artículo en Argenpress “Los nuevos soldados descalificados”), así que ahora un “ingeniero” chino (o hindú, si fuera el caso) ya no tendrá que devanarse los sesos para diseñar a la antigüita, partiendo de cero, sino que lo puede hacer más rápida y eficientemente por medio de una computadora y un programa de diseño, el más reciente que se halle en el mercado (esto es muy fácil, debido a la creciente piratería industrial y tecnológica tan extendida en China). Por esa razón, se puede aparentar el poseer un eficiente, alto nivel tecnológico, pero no es así. Y, como dije, ciertas empresas privadas chinas han mejorado algunos de los productos que antes maquilaban y se apropiaron su tecnología, pero se trata, en general, de artículos de poco valor monetario y bajo nivel tecnológico, baratijas, pues, muchas de pésima calidad. Algunas compañías, como el fabricante de computadoras Lenovo, compró la división de PC’s a IBM, empresa a la que le urgía deshacerse de inmediato de esa división, que no era rentable ya, pues las computadoras constituyen actualmente un artículo muy saturado y generalizado (se trata de un mercado maduro, como dicen los economistas orgánicos), que se fabrica en varios países por multitud de compañías, con pocas posibilidades de innovación y un margen de utilidad cada vez más reducido. Pero la condición que le puso IBM para venderle, fue que conservara la marca en las computadoras que Lenovo fabricara en adelante, cosa que gustosa aceptó la empresa china, con tal de valerse de una famosa marca occidental, es decir, prefirió servirse de la fama ajena, que de la propia. Los chinos no han logrado, pues, para que se comprenda mejor mi punto, un nivel tecnológico propio que produzca artículos que impliquen un nuevo paradigma revolucionario en el consumo mundial, como en su momento fue el auto o las computadoras mismas. No será, en mi opinión, sólo con celulares, cámaras digitales, dvd’s, televisores y tanta chuchería electrónica barata (de mala calidad muchas de ellas), que China podrá imponer, llamémosle así, su supremacía económica mundial. La mayor parte de la producción industrial privada, como señalé, corre a cargo de filiales extranjeras, que sólo así, con mano de obra y recursos baratos e incentivos fiscales, logran bajar bastante sus precios y competir en éste, cada vez más saturado, mundo capitalista. La llamada inversión extranjera directa es responsable nada menos que del 60% de las exportaciones “chinas”, algo que ya comienza a “preocupar” a algunos funcionarios del gobierno.

Por si lo anterior fuera poco, otro importantísimo factor a considerar es la condición ecológica china, pues la mayor parte de sus industrias son altamente contaminantes, además de que el gobierno es muy complaciente y flexible con la contaminación industrial, sea china o extranjera. Ese país produce alrededor de 3000 millones de toneladas anuales de gases contaminantes, de los que provocan el llamado efecto invernadero, lo que lo coloca en el quinto lugar de esa funesta producción, lo cual significa que produce en promedio casi 2.5 toneladas por habitante. Y no ha adoptado medidas anticontaminantes, pues el gobierno se justifica diciendo que eso “frenaría” su crecimiento económico. Pero de qué va a servir dicho crecimiento, me pregunto, si sus habitantes en varias zonas y ciudades ya están resintiendo y enfermándose por la altísima contaminación aérea. Sus bosques también se están sobreexplotando o destruyendo por las lluvias ácidas, provocadas porque se sigue empleando bastante el carbón mineral como energético, debido al déficit petrolero que China está padeciendo por tanta actividad industrial impuesta (la declinación en la producción petrolera mundial, por cierto, también frenará su actividad económica, independientemente de lo expuesto). Y en lugar de atenuar tan nocivos efectos, todavía el gobierno empeora los problemas con sus magnas obras, como la gigantesca presa de los “Tres Dragones”, que inundó 78,000 km. cuadrados de tierras de cultivo muy fértiles, almacenando agua a lo largo de 600 km. y desplazando a 1.3 millones de personas hacia tierras más altas (se reprimió duramente a los campesinos que “osaron” protestar contra la infame obra), la cual contribuye aún más al deterioro ambiental. Y esto último, la destrucción y deterioro de los ecosistemas, es algo que, por desgracia, es una tendencia mundial, a pesar de algunos pocos intentos por reducir la destrucción. Así que si, supongamos, China fuera la siguiente “potencia económica” (los “Estados Unidos” del 2050, como muchos dicen), ¿sobre qué base?, ¿en cuanto a qué?, ¿a un mundo sin árboles, sin agua, con seres humanos luchando entre sí, peleándose no por dvd’s, ni televisores, ni celulares, sino simplemente por agua y comida?

Y, bueno, dejando aparte, por ahora, mi apocalíptica visión del futuro (que no dista mucho de ser realidad), no me parece, pues, que China vaya a ser la siguiente potencia mundial, tanto por el daño ecológico mencionado, así como por lo que expuse en cuanto a su desarrollo industrial inducido y/o copiado, además de la corrupción oficial y la tremenda desigualdad social, que no ha logrado conformar un amplio sector de ingresos medios, indispensable para lograr un mercado interno estable y fuerte. Quizá por ello, acordándose el gobierno de que también hay campesinos pobres en China, haya decidido el primer ministro, el señor Wen Jiabao, destinar 339,700 millones de yuanes, unos 42,300 millones de dólares, de “ayuda” al campo durante los próximos cinco años (el famoso plan quinquenal). Pero si consideramos que son 800 millones de campesinos, si se aplicara esa cantidad para un año, nos da un total de casi $53 dólares por cabeza anual, es decir, $4.40 dólares al mes, ¡menos de 15 centavos diarios!, lo cual, no me parece que vaya a resolver efectivamente los problemas en el campo chino, ni logrará hacerlos fuertes consumidores.

El caso de India

Ahora consideraré el caso hindú. También la India, últimamente, con los servicios de outsourcing, especialmente informáticos, y los llamados call centers, aparenta estar experimentando un veloz crecimiento económico, pero en mi opinión, de igual manera, se ha exagerado dicho boom. Sucede en este caso lo mismo que con China. Desde finales de los ochentas, India recibió filiales de empresas extranjeras, sobre todo estadounidenses (Unión Carbide, por ejemplo), que poco a poco fueron creando un sector industrial a la medida, justamente, de tales intereses externos. Además, India, estratégicamente hablando, revistió importancia para Estados Unidos, en el sentido de contrarrestar a China, digamos que el enemigo natural de aquella nación. Así, no sólo se establecieron industrias, sino que muchos técnicos y profesionistas hindúes se formaban en universidades estadounidenses y luego eran contratados por empresas igualmente estadounidenses, con lo que se fue dando una clase de hindúes preparados occidentalmente que, muy pronto, estuvieron suficientemente capacitados, no sólo para seguir laborando en empresas extranjeras, sino para crear propias, principalmente en servicios informáticos, los cuales han sabido explotar con creces desde hace unos seis años compañías tales como General Electric, Citibank, Deutsche Leasing, Alliance Capital, Air Canada, HSBC, British Petroleum, Princeton University, entre decenas de otras.

Nuevamente enfatizo de que lo hecho por la India no es, de ninguna manera, novedoso, sino que se trata de la aplicación y/o mejoramiento de tecnologías informáticas (software administrativo, especialmente) que, gracias a los modernos sistemas de transmisión electrónicos de datos (La red del Internet, enviada a través de cables ópticos o la llamada banda ancha), ha permitido a, no digamos, empresas, sino en muchos casos a despachos de programadores hindúes, ofrecer sus servicios de mantenimiento, organización y administración de sistemas industriales y financieros, mucho más baratos que en los lugares de origen de las empresas contratistas. Para que esto quede claro, supongamos, por ejemplo, que Citibank de Estados Unidos requiere de un sistema computacional que actualice sus estados financieros, es decir, que efectúe un mantenimiento administrativo. Esto podría hacerlo dicha empresa empleando a su propio departamento de análisis o el de una empresa estadounidense establecida en Silicon Valley (la ciudad californiana en donde están asentadas la gran mayoría de empresas informáticas) que se dedique a ello, sólo que en cualquier caso Citibank estará pagando a razón de 28 dólares la hora. Pero gracias, como dije, a la facilidad de la transmisión de datos y a la generalización de software y hardware (me refiero a los programas y a las computadoras) por todo el mundo, puede encargarlos a una empresa como Hexaware Technologies, localizada en Mumbai, como ahora se le nombra a Bombay (es el Silicon Valley hindú). Allí, por el equivalente a poco más de cuatro dólares la hora, Citibank verá hecho su trabajo más rápida, eficaz y económicamente. Basta con que mande la información requerida por el Internet, ésta sea procesada en la India y le sea devuelta en un corto plazo. ¡Claro, buen negocio! Sucede con la India, lo que en su momento sucedió con las maquiladoras: gracias a las máquinas que lo hacían todo, los trabajadores no debían ser, digamos, muy calificados en sus habilidades para operarlas. Empresas como IBM fueron de las pioneras en reclutar técnicos y profesionistas de la India para el manejo de las operaciones administrativas que podían realizarse fuera de la empresa y, sobre todo, fuera de los Estados Unidos, los así llamados white collar jobs (como se conoce en la jerga economicista a los trabajadores administrativos allá). Solamente Estados Unidos emplea el 71% de los servicios informáticos de la India y se calcula que más de tres y medio millones de empleos de ese tipo se irán del país durante los próximos nueve años (Del resto, Inglaterra emplea el 14%, Europa, 9% y 6% diversos países). De hecho, las protestas de los programadores estadounidenses van en aumento, pues nunca pensaron que sus labores fueran prescindibles y las pudieran hacer “malditos asiáticos”. Sin embargo, es lo que ha sucedido, como con el caso chino: así como los empleos en las manufacturas se han ido desplazando de EU, así también está sucediendo con las labores administrativas. Esto, como señalé, está creando la apariencia de que India está, al igual que China, experimentando un boom económico. Esto porque el reducido número de profesionistas que se están beneficiando con el outsourcing, sobre todo estadounidense, están adoptando el típico estilo de vida occidental (igual que en China): casa propia en buenas zonas, comodidades domésticas, autos caros extranjeros. Claro, en un país en donde el ingreso per capita promedio, como señalé antes, es de $593 dólares, comparado con los $11,000 dólares que en promedio ganan al año esos profesionistas (unos 9500 pesos mexicanos mensuales, que para nuestros estándares, tampoco es un sueldazo), podrá aparecer a los ojos de los analistas internacionales, sobre todo estadounidenses, como toda una hazaña de la libre empresa, la globalización y el neoliberalismo. Es lo malo de tomar aislados ejemplos para falsear la realidad. Sí, también se pueden presentar a los super ricos de esa nación como ejemplos de la actual prosperidad. Ahí está, por citar un caso, el zar del acero, el señor Lakshmi Mittal, cuya fortuna personal se estima en ¡$22,000 millones de dólares!, o Azim Premji, dueño de la empresa informática Wipro, cuya fortuna asciende a $5,300 millones de dólares (Los chinos también tienen sus millonarios, para que no digan, como el señor William Ding, director fundador de la empresa china Netease, una de las mayores distribuidoras de Internet en ese país; su fortuna, a sus 35 años, ¡es de $850 millones de dólares! Vaya, y esto ocurre en un país que se dice socialista). ¡Eso, lo de presumir a los millonarios, equivaldría a que se quisiera presentar a México como un país rico sólo porque Carlos Slim ya es el tercer hombre más acaudalado del mundo! Sin embargo, en todos esos superficiales análisis se evita mencionar, como en el caso de la India, que más de 800 millones de hindúes son considerados aún pobres, a pesar de tan loados “avances económicos”. Una muestra de tal generalizada pobreza, es que los presupuestos gubernamentales para salud son tan magros, que varios hospitales públicos hindúes se prestan hoy día para efectuar experimentos con enfermos que padezcan alguna enfermedad para la cual, una empresa farmacéutica extranjera esté desarrollando una droga que se encuentre aún en etapa de prueba, sin importar si los enfermos al final del “tratamiento” se curan o si desarrollan efectos colaterales adversos, peores que la misma enfermedad que se pretendía curar. Esto, el emplear a los enfermos pobres como conejillos de indias es muy común, y los doctores u hospitales que se prestan para hacerlo, obtienen una “muy buena compensación” por sus “valiosos servicios.

Y sí, macroeconómicamente hablando, se presenta a ese país como la segunda economía de más rápido crecimiento en el mundo, después de China. De hecho, se prevé que lo que analizo arriba, la informática, será la actividad más importante, ascendiendo para el 2008 a alrededor de $57,000 millones de dólares al año, lo que representaría 7% del PIB hindú. Se presume, además, de que dará trabajo a cuatro millones de profesionistas y técnicos. Pero es ahí, en estas cifras macroeconómicas, donde se pierde la realidad, pues, para empezar, 4 millones de personas de un total de 1100 que es la población aproximada de la India, conforman apenas un 0.36% de la población, es decir, ni siquiera el uno por ciento serían los privilegiados hindúes que podrían disfrutar medianamente el occidental estilo de vida. Por otro lado, si esa actividad, el outsourcing informático, se eleva a un 7% del PIB, en realidad no sería para jactarse, pues implicaría la tendencia actual de la creciente dedicación al sector de servicios (el sector terciario de la economía), el menos productivo de un país y, digamos, el más fácil de realizar, pues no se requiere de costosas infraestructuras industriales para su ejecución. Basta con una oficina, unas decenas de ingenieros programadores, computadoras, servidores, conexiones telefónicas y de Internet y ¡a procesar datos se ha dicho! De hecho, la mayoría del equipo de cómputo que emplean las, llamémoslas, maquiladoras hindúes de datos, son extranjeros, sobre todo estadounidenses: Dell, Compaq, Hewlett-Packard, IBM, Sun… Y apoyándose en software administrativo, como el ofrecido por Microsoft, Oracle, NetworkSolutions… claro, con su respectiva hinduización, proporcionada por los técnicos hindúes, se tiene un sector empresarial aparentemente a la vanguardia. Como dije antes, se trata sólo de actividades administrativas que se tienden a facilitar por la generalización en los avances informáticos y que, por lo mismo, ya no reditúa al capitalismo central el seguirlas solventando. Mejor que se procesen en la India. Y cínicamente, varios analistas estadounidenses sostienen que los ahorros en ese tipo de actividades se podrían dedicar a la investigación del siguiente paradigma tecnológico, con el que, nuevamente, tienen la esperanza, los Estados Unidos lograran imponer otra vez su supremacía industrial y económica. Por esos gastos inútiles, sostienen dichos analistas, menos del 30% del presupuesto dedicado a la investigación y el desarrollo (Research&Development), se invierte en verdadera investigación. En cambio, si esas fáciles labores administrativas se envían a la India para su procesamiento, se estima que, gasto y todo incluidos, se liberaría en un 20% el presupuesto dedicado a la investigación para hallar ese nuevo, necesario paradigma consumista. Así pues, como en el caso chino, el aparente, magnificado “desarrollo” económico hindú, se está dando a conveniencia del decadente capitalismo estadounidense.

Y en ambos casos, China, e India, se “apuesta” a que fabricando artículos de consumo generalizado y normal para los grupos de ingresos medios, (autos, computadoras, tv’s, dvd’s, cámaras digitales, etcétera), pero a precios populares, se inducirá el consumo de los sectores más bajos, lo que creará un esperado efecto multiplicador, pues al aumentar la demanda, aumentará el consumo… la cantaleta de siempre. Sólo que habrá un límite, pues hay artículos que, a pesar del tiempo y la tecnología, no han tendido a bajar sus precios como para ponerlos al “alcance de las masas”. Por ejemplo, Tata Motors, una empresa hindú fabricante de vehículos (lo cual no es tampoco extraordinario, pues se trata de una tecnología, la fabricación automotriz, también muy vieja y generalizada), espera crear el auto “más barato del mundo”, el “Tata compacto” que, estiman, costará algo así como $2200 dólares (en realidad, se trata de una hibridación entre moto y auto), que piensan dirigir a los 5 millones de hindúes que usan motos y no “pueden darse el lujo de comprar un auto”. Pero, de nuevo, se trata solamente de 5 millones de personas, un 0.45% de la población. Pero con 800 millones de hindúes ganando menos de dos dólares diarios en promedio, no me parece que el consumo de “autos baratos” pueda generalizarse, a menos que lograra hacerse un auto de 100 dólares. Esto, por supuesto, no sería posible, y constituyen el tipo de límites tecnológicos a los que me refiero. Pero aún en el caso de que lo fuera, habría también un límite económico, pues la actual tendencia a sobreproducir lleva a una excesiva oferta, que rebasa muchísimo a una cada vez más declinante demanda. Y si no fuera así, ¿a dónde están quedando los cientos de millones de baratijas chinas de todo tipo que a pesar de su baratura ya no se están vendiendo? Es, justamente, la sobreproducción capitalista, la que está en el origen de las recurrentes crisis capitalistas. Además, con esos ejércitos de pobres chinos e hindúes (y de todo el mundo, para pronto), lo fundamental es la satisfacción de sus necesidades vitales, como la alimentación, la salud, la vivienda y un adecuado equilibrio ecológico. Y ésas son cuestiones que, a la fecha, siguen sin resolverse, a pesar de tantos adelantos científicos y tecnológicos, y no se resolverán, en mi opinión, en el futuro, pese a los magnificados crecimientos económicos que se jactan de estar experimentando dichos países, pues el bienestar de los pobres no está en los planes, ni en la contabilidad de las corporaciones mundiales. En fin, se trata de tomar a esos dos países como banderas del neoliberalismo y la globalización, fracasadas tentativas del capitalismo salvaje para generalizar el occidental estilo de vida. Pero, justamente, como ni el número de pobres disminuyó, ni la riqueza se distribuyó más equitativamente, como se aseguró hace 25 años cuando se comenzaron a aplicar las políticas privatizadoras, que sucedería, entonces, se trata de tomar a cualquier espejismo en el desierto como agua. No es así, y seguramente que en el transcurso de pocos años, se verá la cruda realidad.

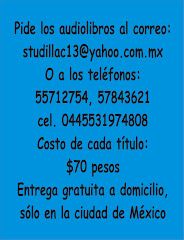

Finalmente, amables lectores, me gustaría invitarlos a revisar mi página literaria www.myspace.com/adansalgadoescritor, en donde hallarán un extracto de mi nuevo audiolibro titulado “Bejote”, el cual constituye una parte de mi trabajo de prosa literaria, género que también constituye una gran satisfacción para mí. Agradeceré sus comentarios a mi correo electrónico studillac@hotmail.com

Este es mi blog en donde publicaré todos mis análisis económicos, políticos y sociales que no se han publicado o han desaparecido ya de la red. Espero que el material que aquí publique sea de su interés y les sea de utilidad. Atentamente: Adán Salgado Andrade

Títulos publicados hasta el momento

¡Buena audiolectura para ti!

Historias de asesinos seriales vol. II

¡Basado en hechos reales!

HISTORIAS DE ASESINOS SERIALES VOL I

EL ANGEL: UNA HISTORIA DE PLUMAS Y NIÑOS

NEGOCIO REDONDO: ORIGINAL CORTOMETRAJE

BEJOTE: HISTORIAS DE MIEDO Y TERROR

HISTORIAS DE MISTERIO

HISTORIAS DE MALDAD

HISTORIAS DE PERVERSIONES, EROTISMO Y AGANDALLE POPULAR, VOLS. I Y II

MEXICARIDERS Y OTRAS HISTORIAS DE RESISTENCIA FUTURA

DISFRUTA DE ESTAS ORIGINALES Y DIFERENTES HISTORIAS

Archivo

-

►

2025

(75)

- ► septiembre (5)

-

►

2024

(100)

- ► septiembre (9)

-

►

2023

(163)

- ► septiembre (13)

-

►

2022

(194)

- ► septiembre (26)

-

►

2021

(120)

- ► septiembre (11)

-

►

2020

(113)

- ► septiembre (14)

-

►

2019

(51)

- ► septiembre (7)

-

►

2018

(33)

- ► septiembre (3)

-

►

2017

(21)

- ► septiembre (3)

-

►

2016

(17)

- ► septiembre (2)

-

►

2015

(16)

- ► septiembre (2)

-

►

2012

(15)

- ► septiembre (1)

-

►

2009

(11)

- ► septiembre (1)

-

►

2008

(15)

- ► septiembre (1)

-

▼

2007

(19)

-

▼

noviembre

(16)

- Video de Adán Salgado en tv de mente con Elías Razo

- Especulación y narcotráfico, nuevos grandes negoci...

- ¡A desempeñar trabajos descalificados los inmigran...

- Tráfico humano

- ¡Bienvenidos a Arabialandia!

- La amenaza terrorista: El nuevo gran negocio para ...

- Especulación inmobiliaria, burbuja capitalista a p...

- HACIA UNA NUEVA RECESIÓN ESTADOUNIDENSE (Y MUNDIAL)

- El supremacista diseño Inteligente, pretexto estad...

- Universidad de las Américas de Puebla: instalacion...

- La locura por las armas

- Tecnologías de la muerte.

- Bush, el buen amigo de las corporaciones.

- Tecnoecología y antitecnoecología

- El outsourcing en R&D

- "Piratería pesquera, descontento social y sobreviv...

-

▼

noviembre

(16)

Datos personales

- Adán Salgado Andrade

- Soy mexicano, profesor de la UNAM, y a través de mis análisis, deseo contribuir en algo a los cambios económicos y sociales que urgentemente necesitamos, mujeres y hombres, si deseamos seguir viviendo en este planeta varias décadas más.

Seguidores

.